皆さん、「サイドFIRE」という言葉をご存知ですか?

完全な経済的自立を目指すFIREとは異なり、サイドFIREは部分的な経済的自由を実現する新しい働き方です。

今回は、私のリアルなサイドFIRE計画を公開します。

消防士の私がどのようにサイドFIREを達成するのか、具体的なロードマップをお見せします。

インデックス投資や高配当株、副業を組み合わせ、月20万円の収入確保をめざす私の取り組みを詳しくご紹介。

妻は公務員としてのキャリアを継続しつつ、将来的な早期退職も視野に入れています。

子育て世帯ならではの視点を交えながら、シンプルで実践的なサイドFIRE計画で、より自由な人生を手に入れる方法をお伝えします。

サイドFIRE達成方法に興味がある方、必見の内容です。

はじめに:サイドFIREで目指す自由な働き方

消防士の仕事は、人々の安全を守るという明確な使命があり、私はそれに大きなやりがいを感じています。

しかし、キャリアを重ね、組織の中枢に近づくほど、本来の使命から遠ざかっているような違和感も覚えるようになりました。

これからもこの組織で働いていくビジョンが見えなくなったのです。

一方で、挑戦してみたいこと、やりたいことが山ほどあります。

「FIREする理由は大切」だと言われますが、私にとってそれは、この一度きりの人生を自分の心に正直に生きることです。

- 昇進や安定よりも、自分がやりたいことを優先したい

- 子供に仕事を楽しんでいる姿を見せたい

そう考えたとき、サイドFIREという選択肢に出会いました。

ただし、慎重に計画をたて、リスクをできる限り抑えたいと考えています。

そこで、現在の仕事を続けながら、段階的に経済的自由を実現するサイドFIREを目指すことにしました。

これから私のシンプルなFIRE計画をお伝えしていきます。

私のFIRE計画の前提

私が目指すのは、サイドFIREです。

具体的には、FIRE達成までに月20万円の収入を確保することを目標としています。

家族構成や仕事、住まいなど

- 3人家族(夫婦+息子)

- 子供は1人の予定

- 私は消防士として働いている

- 共働き世帯

- 転職等の予定なし

- 賃貸マンションに住んでいる

- 私はサイドFIRE予定

- 妻は現職を続けたい

子持ち共働き世帯の私がサイドFIREを目指すうえで重視した3つこと

サイドFIREを実現するにあたり、私が特に重視した点が3つあります。

- サイドFIREすることを妻に理解してもらい、認めてもらうこと

- お金を稼ぐために家族との時間を犠牲にしないこと

- 家族に過度な節約を押し付けないこと

①サイドFIREを妻に理解してもらい、認めてもらう

わが家は共働き世帯です。

一緒に家庭を支える妻に、サイドFIREを認めてもらうことが私の中で必須条件でした。

多くの人は、FIREを目指さないでしょう。

つまり、多くのパートナーも自分の夫(妻)がFIREを目指すとは考えないはずです。

急にパートナーが「FIREを目指すんや~」とか言い出したら、自分の人生設計にも大きな影響が及びます。

なので、FIREを目指すうえで家庭がある人は、パートナーの理解と協力が必要不可欠です。

②お金を稼ぐために家族との時間を犠牲にしない

自分の時間と同じくらい家族と過ごす時間を大切にしたい

私の中で重視する部分です。

一方で、「FIREには今を犠牲にして未来を豊かにする」という側面があると考えています。

FIREするためには、多くの資産が必要です。

その資産を用意するために、残業や副業で今の自分の時間を使う必要があります。

自分の時間を使うということは、家族と過ごす時間も減ります。

FIREするために家族との時間をゼロにすること。

そうまでして仕事や副業にフルコミットすることは、自分の価値観に反します。

とはいえ、本業のみではFIREの目途がたちません。

仕事と家族との時間、そのバランスを保つことが、FIREを目指す上で大切なことだと考えています。

③家族に過度な節約を押し付けない

家族に過度な節約を押し付けないこと。

家族とよい時間を過ごすために気をつけていることです。

なので、週末には遊びにでかけますし、外食もします。

旅行も年に2回は行きます。

抑えるところと使うところを決めて、支出にメリハリをつけること。

今の幸せも大切にしながら、FIREの達成を目指しています。

FIREに向けた家計管理と資産運用

FIREの実現には、家計管理と資産運用が欠かせません。

わが家の家計管理の方法と、夫婦それぞれが取り組んでいる資産運用をくわしく紹介します。

家計管理の方法

わが家の家計管理は、「家の財布」を作らず、夫婦それぞれが自身の収入を管理しています。

- それぞれが使ったお金を家計管理アプリ(マネーフォワード)で把握

- 個人的な交際費や趣味の支出を除いた生活費を合算し、その半額をお互いが負担

- 3カ月ごとに精算する

加えて、食費や日用品、家族のお出かけなど、日常的な支出の多くを私が払うようすることで、家計の全体像を把握しやすくしています。

簡単で手間のかからないこと。

これが家計管理を継続するコツだと思います。

わが家のお金のルール

- 妻は、昔から倹約家で貯金習慣があった

- 昔の私は、浪費家で趣味や交際費などが多かった

わが家では基本的にお金を自由に使うことができますが、1つだけルールがあります。

それは、高額の出費(1万円を超えるもの)は、事前にパートナーに相談すること。

このルールは、FIREを目指す以前からありました。

将来的に子供を作ることを考えていたので、お金を貯めなければという意識があったのでしょう。

なぜか無駄遣いの多かった私から、このルールを提案しました。

事前に相談して、断られたことはほとんどありません。

ですが、相談する前に本当に必要か考えるようになり、無駄な支出が確実に減りました。

夫婦間でお金の価値観がちがう場合、お金を使うルールを決めることは大切です。

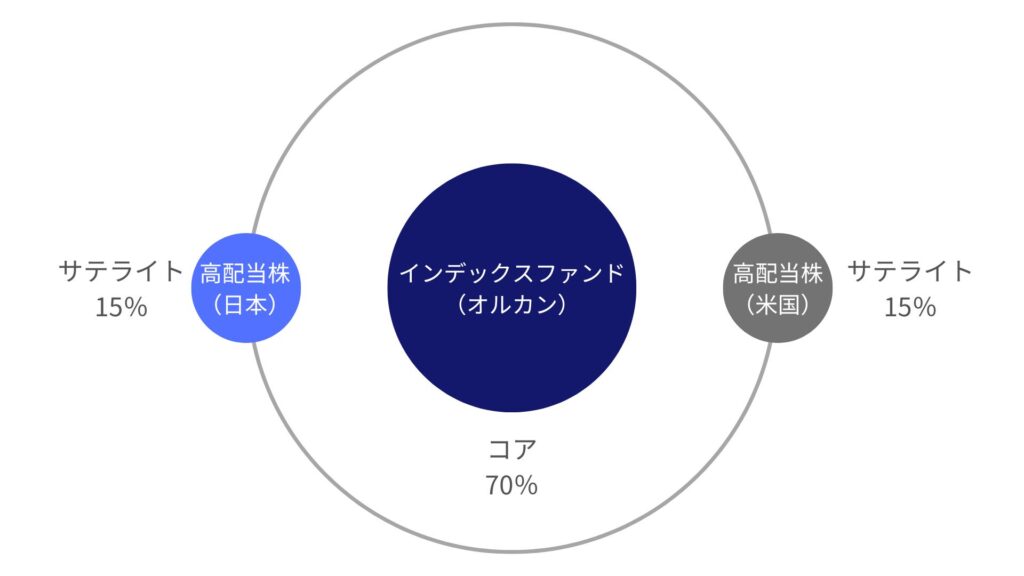

私の投資方針:インデックス投資と高配当株

私は、インデックスファンドと高配当株に投資しています。

NISA口座はインデックスファンド、特定口座で高配当株を購入しています。

コアサテライト戦略を採用していて、コアはインデックスファンド、サテライトは高配当株です。

コアとサテライトの比率は、7:3を目安にしています。

- インデックスファンドは、emaxis slim 全世界株式(オール・カントリー)

- 高配当株は、日本の個別株とVYM

妻の投資方針:オルカンによるインデックス投資

妻は、オルカン1本に投資しています。

ドルコスト平均法で毎月10万ほどコツコツと積み上げています。

サイドFIREの具体的な計画

私は「月20万円の収入を確保すること」をサイドFIREのゴールとしています。

月20万円の収入確保をゴールにした理由

わが家の年間支出は、370万円ほどです。

月にならすと、31万円になります。

370万円(年間支出)÷12≒31万円(月の支出)

これを妻と折半しているので、私の負担はひと月あたり16万円です。

つまり、月20万円の収入があれば充分。

ひと月あたり4万円ほどの余裕を見込んでいます。

この余剰資金は投資にまわしたり、子供の教育費などにする予定です。

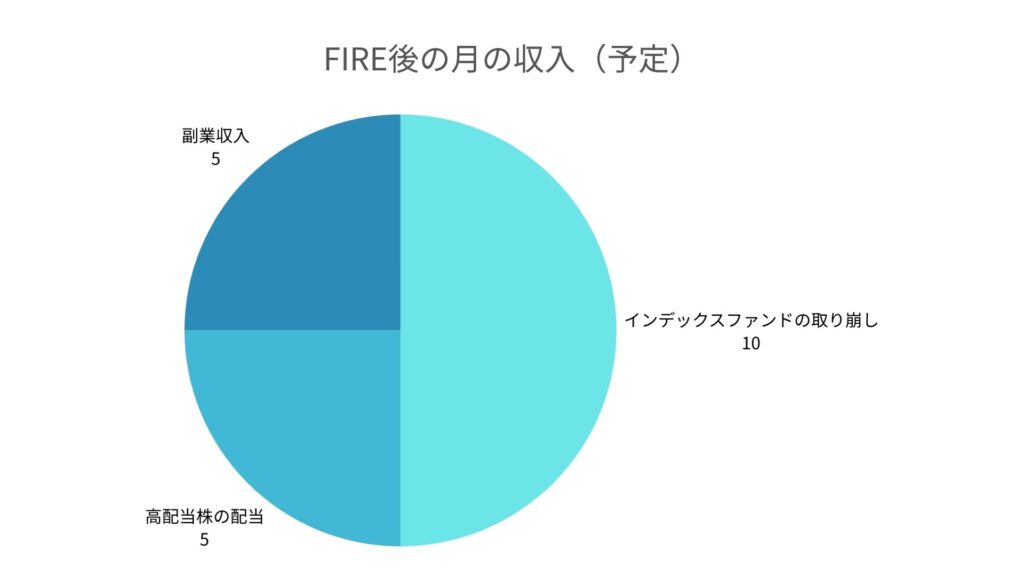

収入の内訳:インデックス取り崩し、配当、副業

収入のおおよその内訳は、このような予定です。

インデックスファンドの切り崩しは、4%ルールを採用します。

- インデックスファンドの評価額が1,500万円

- 年に4%ずつ取り崩す

- インデックスファンドはNISA口座で運用

1,500万円×0.04=60万円(1年の取り崩し額)

60万円÷12=5万円(1月あたりの取り崩し額)

投資戦略の詳細

私のポートフォリオは、コアサテライト戦略を採用しています。

コアがインデックスファンド、サテライトが高配当株(日本・米国)です。

コアとサテライトの比率は、7:3にしています。

コアサテライト戦略とは、ポートフォリオを「コア」と「サテライト」の2つの部分に分けて構築する投資手法です。

- コア部分

- ポートフォリオの中心となる安定的な部分(通常70-80%)

- 長期的に安定したリターンを目指す

- リスクを抑えた運用を行う

- サテライト部分

- より高いリターンを狙う部分(通常20-30%)

- コアよりも高リスク・高リターンの資産に投資

投資開始時期と選択したファンド

2020年10月に投資をはじめました。

- つみたてNISAでemaxis slim S&P500を年間400,000円

- iDeCoでemaxis slim S&P500を月12,000円

積み立てしていたインデックスファンドは、しばらくしてemaxis slim 全世界株式(オールカントリー)に変更しています。

高配当株は2022年10月にはじめました。

最初はVYMを購入。

そのあと勉強していくうちに、気づけば日・米の個別株も購入していました。

知れば知るほど、色々な株が魅力的にうつります。

とはいえ、株の管理にあまり時間を割かれるのは、本意ではありません。

20~30銘柄への分散を目安に、増やしすぎないように注意しています

4%ルールの採用と運用方法

インデックスファンドの取り崩しは、4%ルールを採用しています。

1998年にアメリカのトリニティ大学の教授たちによって考案された方法で、トリニティスタディとして知られています。

主な特徴:

- 資産の50%をS&P500に連動した株式、残り50%を債券に投資

- 毎年、当初の資産額の4%を取り崩す

- この方法で運用すると、30年間で95%の確率で資産が残る

- 株式と債券の比率、取り崩し率に応じたシュミレーションがされている

4%ルールが、そのまま私のポートフォリオで機能すると思っていません。

その理由は3つあります。

- 私が投資しているのはS&P500ではなく、全世界に連動したインデックスファンド(オルカン)

- 為替の影響がある(ドル円)

- トリニティスタディは米国での研究であり、インフレ率などの数値が日本のものとちがう

そのため、株式の暴落時には、インデックスファンドの取り崩しを行わない予定です。

暴落時の考え方については、次のトピックで説明します。

リスク管理と対策

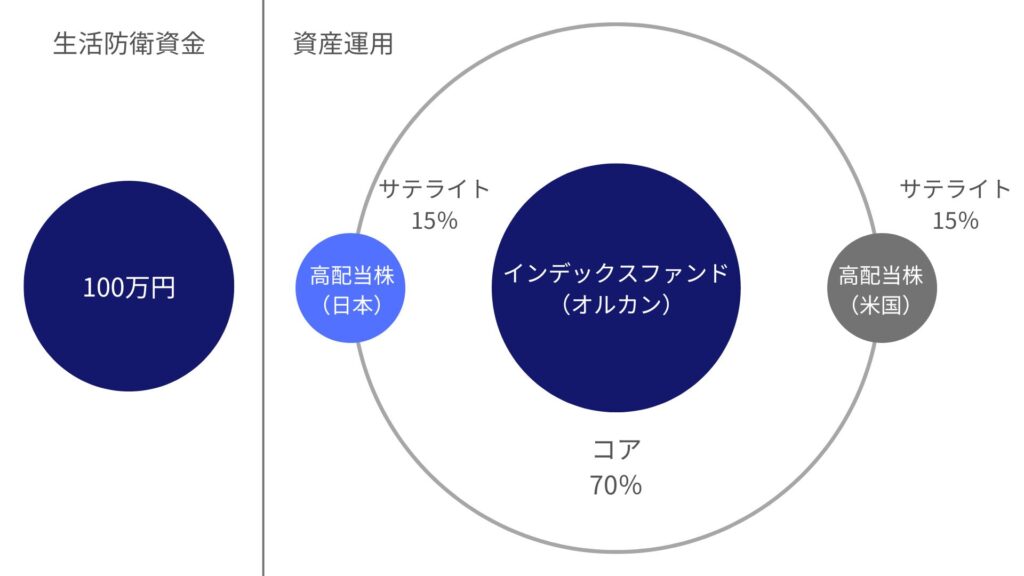

資産形成期のリスク許容度

現在の私自身のリスク許容度は、高いと考えています。

- 私は消防士、妻は公務員で毎月の収入が安定している

- 株式の値動きで夜も眠れないということはない

- 子供が小さく、お金が多くかかる時期ではない

そのため、生活防衛資金として現金を100万円を確保し、他のすべてをインデックスファンドや高配当株で運用しています。

資産形成期はリスクをとり、資産の増加をねらう方針です。

リタイア間近になれば、ポートフォリオに債権を組み入れていく予定です。

FIRE後の株式が暴落したときの対策

- 現金を多めに用意しておく

- 副業収入を増やす

- 高配当株からの配当収入の増加

FIRE後の株式の暴落対策は上記の3つです。

これらを組み合わせて、暴落を乗り越えていく予定です。

現金を多めに用意しておく

暴落時はインデックスファンドからの取り崩しを中断し、多めに用意した現金(360万円)を使います。

10万(月の取り崩し)×12(か月)×3(年)=360万円

過去の暴落を参考にすると、株式市場が暴落してから回復するまでの期間は、長くても5年ほどです(1929年の世界大恐慌を除く)。

後述の「副業収入を増やす」、「高配当株から配当収入の増加」もあわせれば、3年分の生活費を現金で用意すれば足りると考えています。

副業収入を増やす

個人的にはコレに一番注力したいです。

なぜなら、自分でコントロールできる部分だから。

副業収入5万円がリタイアの目安ですが、リタイア後もできるだけ伸ばしていきたいと思っています。

自分の力でどれだけ稼げるのか挑戦してみたい。

今の年収以上稼ぎたい。

そういう気持ちがありますし、副業で稼げるようになると暴落時の保険になりますしね。

高配当株からの配当収入の増加

高配当株は、暴落時であっても増配してきた(減配しなかった)銘柄を中心に投資しています。

また、会社が増配(配当を維持)する余力がないと判断すれば、銘柄を入れ替えています(一時的な業績悪化に伴う減配はOK。ただし、無配はダメ)。

ルールを守ることで配当収入を安定させ、追加投資を辞めたとしても配当収入が増えていくことを期待しています。

妻の収入をセーフティネットとして活用

私が消防士を退職した後も、妻は仕事を続ける予定です。

妻の収入があれば、わが家は生活することができます。

これは、精神的にとても大きな支えになっています。

もちろん「妻だけに生活費を負担させるのは嫌だ‼」という気持ちはあります。

ですが、本当にどうにもならないときは一時的に頼りにさせてもらう。

そんな心づもりです。

そのようなことにならないように、副業収入を早いうちに増やしたいですね。

生活スタイルとコスト管理

- 毎日自炊(趣味)している

- 外食は月に2~3回

- 家族旅行は年2回

- 家族でお出かけは月3~4回

- 土日は子供と遊ぶ

- 趣味は、料理、読書、サウナ

- 本は図書館で借りる

- 賃貸に住んでいる

- タバコは吸わない

私の生活スタイルはこのような感じで、わが家の現在の生活費用は月に31万円ほど。

まだまだ月の出費を抑えることはできますが、家族とのお出かけや旅行などは減らしたくありません。

というわけで、生活の満足度と節約のバランスをとった結果、今の生活スタイルに落ち着きました。

お金を使うときは、「この支出が私(家族)を豊かにしてくれるか。」を基準に考えています。

賃貸に住んでいる理由

家は賃貸。

これは現状、夫婦で一致しています。

今の私たちには、賃貸の方がメリットが大きい。

というわけで、これからもしばらくは賃貸に住む予定です。

- 環境の変化に応じて、柔軟性がある

- 住居の移動がラク

- 家賃補助がでる

- 毎月の支出を管理しやすい

- 修繕費を考えなくていい

「夢のマイホームが欲しい‼」と思った時期もありました。

でもよく考えたら、どんな家に住むかより誰と住むかの方が大切だと感じました。

私の理想の生活は、一緒に住む人(妻と息子)といい関係を築くことで成り立ちます。

家を買わなくても、日頃の家族への接し方などで達成できることです。

というわけで、当面は賃貸に住もうと考えています。

わが家の主な交通手段

- 家族のお出かけは車が多い

- 私(夫婦)ででかける場合は電車が多い

駅の近くに住んでいるのですが、家族で出かけるときは車が多いです。

子供が小さいうちは、車の方が便利なことが多いと感じます。

ただ、息子が中学生になる頃には、車を手放す予定です。

- 維持費が高い

- 車の運転が好きじゃない

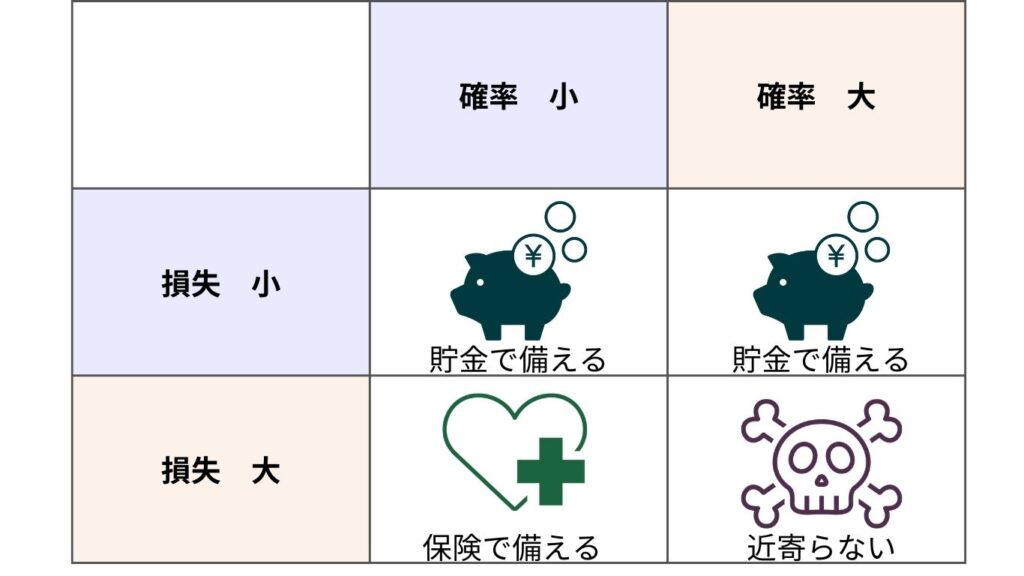

保険の考え方

保険は、掛け捨て生命保険と火災保険、自動車保険(対人・対物無制限)に入っています。

上記以外の保険は、不要と考えています。

掛け捨ての生命保険は、子供がいるので念のため加入しています。

ですが、共働きで資産が増えてきたこともあり、今年度限りで解約する予定です。

保険は起こる確率は低いものの、起きれば損害が大きいトラブルに備えるために加入します。

おわりに:シンプルなFIRE計画で実現する自由な生活

私のFIRE計画は、月20万円の収入をインデックスファンドの取り崩し、株式からの配当、副業収入の3本の柱で用意することです。

共働きで子育て中のわが家は、1人あたり支出負担が月額16万円ほど。

この額に少し余裕もって月20万円という額を設定しました。

また、私にとって家族と過ごす時間はとても大切です。

FIRE達成のために、今の幸せを犠牲にすることはしたくありません。

お金を使うべきところは使い、締めるところはしっかり締める。

支出を最適化するという考え方で、焦らず、急がず、着実にFIREへの道を歩んでいきたいと思っています。