FIRE(ファイヤー)とは、経済的自立と早期リタイアを目指すライフスタイルです。

仕事に縛られない自由な生活を実現するための方法として注目されています。

FIREには「ファットFIRE」「リーンFIRE」「サイドFIRE」など、目的に応じた種類があり、それぞれ異なる資産計画が必要です。

FIREを達成すると、仕事から解放され、自由な時間を増やし、好きな場所での生活が可能になる一方で、4%ルールに基づいた資産運用が重要であり、資金計画のリスクや年金の減少といったデメリットも考慮する必要があります。

この記事では、FIREの概要や種類、メリット・デメリットについて詳しく解説します。

FIRE(ファイヤー)とは?

FIRE(ファイヤー)は「Financial Independence, Retire Early」の略で、「経済的自立と早期退職」を意味するアメリカ発祥のライフスタイルです。

FIREの目的は、資産運用による収入で生計を立て、仕事に縛られない自由な生活を送ることにあります。

具体的には、貯蓄と資産運用を組み合わせて生活費を確保し、定年を待たずに仕事を辞めることを目指します。

ただし、このライフスタイルを実現するには、慎重な資産運用と適度な節約が欠かせません。

また、将来を見据えた資金計画やライフプランニングが重要になります。

自分らしい生き方を追求しながら、経済的な自由を手に入れる—それがFIREの本質といえます。

早期リタイアとの違いは?

FIREと従来の早期リタイア(早期退職)は、どちらも定年前に仕事を辞めることを目指しますが、その方法には大きな違いがあります。

FIRE

- 資産運用による不労所得で生活費をまかなう

- FIREの種類によっては、必ずしも多額な資産がなくても実現できる

- 若い世代でも挑戦できる

早期リタイア

- 長年かけて貯めた多額の貯蓄を徐々に取り崩す

- 若い世代から目指すのは難しい

このように、FIREは資産運用を活用した新しい早期リタイアの形と言えます。

FIREの4%ルールとは?

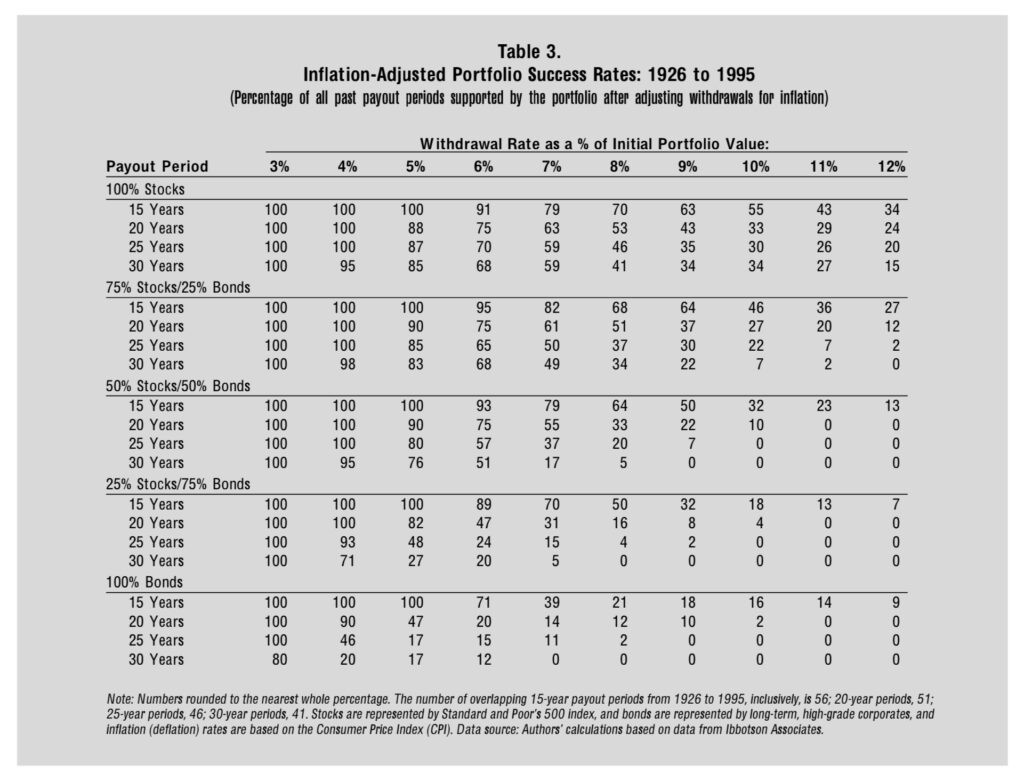

FIREを目指す際に基準となる「4%ルール」は、年間生活費を投資元本の4%以内に収めることで資産が減らないとする考え方です。

このルールは「トリニティスタディ」と呼ばれる研究に基づき、株式と債券に50:50で投資すると、年間の資産取り崩し率を4%以内に保つと、95%の確率で30年後も資産を維持できるとされています。

具体的には、年間支出額を25倍した額の資産をリタイア時点までに用意するのが目標です。

| 年間支出 | 必要資産額 |

|---|---|

| 240万円 | 6,000万円 |

| 300万円 | 7,500万円 |

| 360万円 | 9,000万円 |

ただし、4%ルールは米国の研究に基づいています。

日本と米国ではインフレや市場環境が異なるため、このルールを適用する際は慎重な計画が重要です。

FIREの種類

FIREには、ファットFIREやリーンFIRE、サイドFIRE、バリスタFIRE、コーストFIREなどの種類があり、それぞれ異なる資産計画とライフスタイルを目指します。

ファットFIRE

「ファットFIRE」は、豊かな生活を送ることができるFIREのスタイルです。

十分な資産を築き、その投資利益だけで生活することが特徴です。

一般的なFIREと異なり、日々の生活費に加えて、贅沢な支出もまかなうことができます。

ただし、この贅沢なライフスタイルを実現するには、より多くの投資元本が必要になります。

そして、その資産から安定して4%の運用益を得ることが重要です。

これは、より豊かな自由を手に入れるFIREと言えるでしょう。

リーンFIRE

「リーンFIRE」は、質素な生活を送ることで完全なリタイアを目指すFIREのスタイルです。

必要な生活費を抑えることで、多額の資産がなくても比較的早く達成できることが特徴です。

このスタイルでは、自炊を心がけ、無駄な支出を減らすなど、節約が必要になります。

贅沢な暮らしは難しいものの、限られた資産でも自由な時間を手に入れることができます。

早期に自由な生活を実現したい人に、特におすすめのFIREと言えるでしょう。

サイドFIRE

「サイドFIRE」は、資産運用による不労所得と、副業などの雇われない形の収入を組み合わせて生活する、セミリタイアのスタイルです。

完全なリタイアを目指す通常のFIREと比べ、必要な資金が少なくて済みます。

また、自由な時間を確保しながら、ある程度の労働収入も得られる柔軟なライフスタイルが特徴です。

経済的な安定を保ちつつ、自分のペースで働きたい方に特におすすめのFIREと言えるでしょう。

バリスタFIRE

「バリスタFIRE」は、資産運用による収入と、パートタイムやアルバイトの収入を組み合わせて生活するスタイルです。

完全なリタイアを目指すFIREと比べ、少額の資産でも実現可能です。

同時に、社会との関わりを保ちつつ、自由な時間を確保することができます。

また、健康保険などの福利厚生も維持しやすいため、少ない資産で早期リタイアを希望する人におすすめです。

バリスタFIREは、部分的なリタイアを実現するための、柔軟な選択肢と言えるでしょう。

コーストFIRE

「コーストFIRE」は、老後のために必要な資産を用意し、フルタイムの仕事を続けお金を使って人生を楽しんでいくFIREのスタイルです。

コーストFIREでは、現在の生活費を労働収入で賄います。

リタイア時には、すでに蓄えた資産から生活費を賄えるため、余裕を持って働き続けることができます。

このため、仕事を完全に辞めずに、安定した収入を維持しつつ、将来に備えたい人に適したFIREと言えるでしょう。

フルタイムの仕事を続けながら、計画的に資産形成を進められるのがコーストFIREの特徴です。

FIREのメリット

FIREのメリットは、従来の働き方から解放され、自分のペースで充実した生活を送れることです。

ここでは、FIREを達成することで得られる4つのメリットについて解説します。

自由な時間が増える

FIREの最大の魅力は、自由に使える時間が大幅に増えることです。

仕事を辞め、資産運用で収入を得る生活に移行することで、毎日の通勤や長時間労働から解放されます。

その結果、趣味の時間を増やしたり、自己啓発に専念したりと、自分の理想に近づくための時間を確保できるようになります。

また、家族との時間や友人との交流など、これまで仕事優先で犠牲にしてきた大切な時間を取り戻すことができます。

仕事のストレスから解放される

FIREを達成することで、日々の仕事に伴うストレスやプレッシャーからも解放されます。

特に、長時間労働や上司・同僚との人間関係に悩むことがなくなるため、精神的な安定が得やすくなります。

仕事を続けつつも自由な時間を確保する「サイドFIRE」や「バリスタFIRE」でも、フルタイムで働く必要がないため、ストレスのかかる職場環境から一歩距離を置くことができます。

仕事から離れられるため、自分の健康やメンタル面に配慮した生活が可能となり、心身ともに健康な状態で過ごせる点も大きなメリットです。

好きな場所で暮らせる

FIREを実現すると、仕事に縛られず、住む場所の自由度が大きく広がります。

一般的には、勤務地に合わせて住まいを選ぶ必要がありますが、FIREでは収入が資産運用や不労所得に基づくため、どこに住むかを自分で自由に決められます。

たとえば、都市を離れて自然豊かな地方でのんびりと暮らしたり、気候の良い海外に移住することも可能です。

このように、住む場所を自分のライフスタイルや価値観に合わせて選択することができ、より満足度の高い暮らしを送ることができます。

マネーリテラシーが高まる

FIREを目指す過程では、資産運用や節約などの知識が自然と身につくため、マネーリテラシーが向上します。

FIRE達成に必要な投資や資産形成のスキルを学ぶことは、将来の生活にも役立ちます。

FIREを実現するには、生活費を資産からの収益で賄うため、投資計画を立てたり、4%ルールに基づいて資産を管理するスキルが必要です。

こうした知識は、経済的な自立を維持するために不可欠なものであり、FIRE後の生活においても活用できます。

以上がFIREを達成することで得られるメリットです。

FIREを実現することで、時間や場所の自由、精神的な解放、そして経済面での知識向上といったメリットがあります。

これらのメリットは、より自分らしい生き方や豊かなライフスタイルを支える重要な要素といえるでしょう。

FIREのデメリット

FIREのデメリットについて解説します。

経済的自立と早期リタイアを目指すFIREは魅力的ですが、計画を進めるうえで考慮すべきリスクも多くあります。

ここでは、特に大きなデメリットとされる4つのポイントに焦点を当て、FIRE実現に向けての備えについても説明します。

年4%の運用益を維持できない可能性がある

FIREの資金計画において、一般的に「4%ルール」と呼ばれる考え方が用いられます。

このルールでは、年間の生活費を投資元本の4%以下に抑えることで、資産を切り崩さずに生活することができるとされています。

しかし、年4%の運用益を得るためには、株式や債券などの市場の安定した成長が前提であるため、常に安定的な運用ができるわけではありません。

経済情勢の変化や市場の暴落、予期せぬリスクが発生すると、4%の利回りを達成できず、資産が目減りする可能性が高まります。

そのため、4%ルールはあくまで目安とし、余裕を持った資金計画を立てることが重要です。

急な資金繰りが難しい

FIREを達成し、資産運用からの収入が生活の基盤になることで、急な出費に対処しにくくなるケースがあります。

病気やケガなどによる医療費、家の修繕費など、予想外の大きな出費が発生すると、限られた資産運用の枠内でまかないきれないことがあります。

資産から4%以上取り崩すことで、資金不足に陥るリスクもあるでしょう。

そのため、FIRE後の生活では、緊急時用の貯蓄を準備するなど、万が一の備えも忘れないようにすることが大切です。

キャリアが止まる

FIREを実現し仕事を辞めることで、収入の基盤は資産運用に依存することになります。

これによりキャリアが中断し、再び働きたいと思ったときにキャリアが途切れていることが障壁になることもあります。

特に、若い年齢でFIREを目指す場合、リタイア後に働く意欲が湧いても、ブランクが原因で再就職やキャリア形成に苦労することがあります。

また、リタイア後に資産運用が想定通りにいかず、収入が不足した場合には、再び仕事を探す必要が出てくる可能性もあります。

そのため、キャリアに未練がある場合は、副業などで収入源を残しつつFIREする「サイドFIRE」や「バリスタFIRE」のような選択肢を検討するのも有効です。

年金受給額が減る

FIREによって早期リタイアをすると、厚生年金から国民年金への移行が必要になります。

国民年金では受給額が限られているため、結果的に総年金受給額が減ってしまいます。

特に若い年齢でFIREを目指す場合、年金受給額がさらに少なくなる傾向にあり、長期的な資金計画に影響が出るでしょう。

将来的な収入が年金に依存する度合いが少なくなる分、資産運用で補う必要が増え、さらに資産を増やす工夫や備えが求められます。

以上がFIREすることで想定されるデメリットです。

FIREを目指すにあたり、これらのデメリットについては十分に理解し、長期的なリスク管理と柔軟な資産計画を持って臨むことが、安定したFIRE生活を続けるための鍵となります。

まとめ

FIREは「経済的自立と早期リタイア」を目指すライフスタイルで、早期リタイアとは異なり、資産運用による収益で生活を支える点が特徴です。

FIREにはファットFIRE、リーンFIRE、サイドFIRE、バリスタFIRE、コーストFIREといった「FIRE 種類」があり、それぞれ生活水準や働き方に違いがあります。

自由な時間やストレスからの解放などメリットがある一方、運用リスクや資金管理の難しさもデメリットです。

FIREの種類や違いを理解し、自分に合った目標と資金計画を立てて目指していきましょう。